2023年10月から始まったインボイス制度。事業者なら無関係ではありません。

免税事業者(消費税の申告をしなくてもよい事業者)でも、取引先からインボイス発行の打診を受けたら適切に対応できますか。

取引先を失う前に、まずは制度と影響について理解しておくことが重要です。

インボイスが発行できないリスク

インボイス制度の正式名称は、「適格請求書等保存方式」。インボイスとは「適格請求書」のことをいいます。

インボイス制度が始まると、課税事業者(消費税の申告をする事業者)は取引先に対して適格請求書の発行を求めます。消費税の計算の際に必要になるからです。

しかし、免税事業者は適格請求書を発行することができません。適格請求書を発行できるのは適格請求書発行事業者だけだからです。

適格請求書発行事業者になるには、税務署で適格請求書発行事業者登録を行えばよいのですが、適格請求書発行事業者になると自動的に課税事業者になり、消費税の申告納付が必要になります。

10月以降、適格請求書のない取引については、敬遠されたり、値引き交渉を受けるなどのケースも考えられます。取引先を失うのか、消費税の申告納付をするのか、判断に迫られているのです。

インボイスが発行できないときの影響

消費税課税の仕組み

インボイスが発行できないと、影響を受けるのは課税事業者である買手側です。課税事業者が買手、免税事業者が売手のケースで確認してみましょう。

※簡易課税制度を利用している課税事業者の場合は課税仕入れ等にに係る適格請求書等の保存が不要なため、売手に影響はありません。

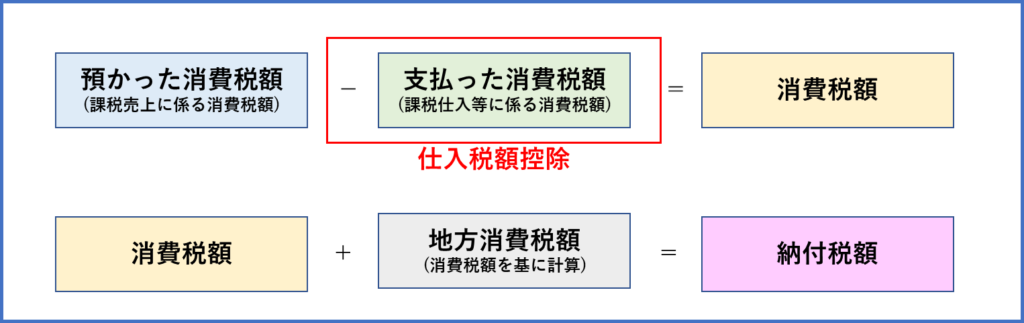

課税事業者は、売上などで預かった消費税額から、仕入等により支払った消費税額を差し引いて消費税額を計算します。このとき、仕入等により支払った消費税額を「仕入税額控除」といいます。

消費税の納付税額は、消費税額と消費税額から計算した地方消費税額の合計額になります。

つまり、支払った消費税額(仕入税額控除)が多くなれば、納付税額が減少するため、買手は仕入税額控除を少しでも多くするために適格請求書発行事業者登録がある売手を探すことになります。

適格請求書の有無でどう変わる?

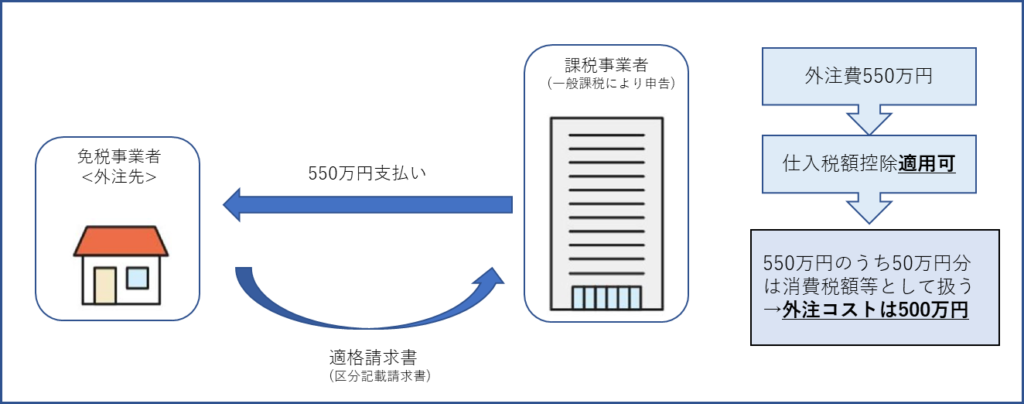

現行の仕入税額控除

インボイス制度施行前(2023年9月末)までは売手が課税事業者であることが要件となっていません。売手が免税事業者や一般の消費者であっても要件を満たす限りは消費税額等が込みの金額とされ、仕入税額控除が適用できました。

買手である課税事業者の立場から、外注先(免税事業者)へ550万円を外注費として支払った場合、支払った外注費550万円は、消費税額等が50万円分含まれているものとして仕入税額控除が適用となり、500万円がコストになります。

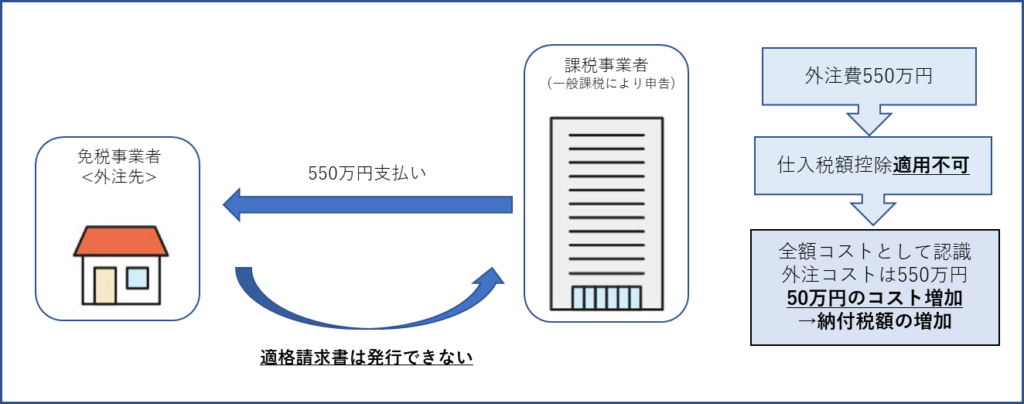

インボイス制度開始後の仕入税額控除

インボイス制度開始後(2023年10月~)は、買手である課税事業者の立場で、外注先(免税事業者)へ550万円を外注費として支払った場合、外注先から適格請求書の交付が受けられないため、経過措置期間や少額特例を除き、原則として仕入税額控除することができません。

そのため、550万円は全額買手のコストになってしまいます。

つまり、上記の例では、同じ内容の取引でも、インボイス制度開始後は実質50万円のコスト増加(納付税額の増加)となります。この負担により、適格請求書発行事業者登録をするように求めたり、値引き交渉されたり、場合によっては適格請求書発行事業者登録しないなら取引停止なんてことになりかねません。

しかし、「適格請求書発行事業者」になれば自動的に「課税事業者」になり、消費税の申告納付が必要になるため、移行の判断は容易ではありません。

課税事業者になったほうがいいか迷うとき

免税事業者のメリットは消費税の納税義務が免除されることです。基準期間の課税売上高が1000万円以下なら、消費税の申告の必要はないし、経理処理もラク、更に納税のための資金繰りも考えなくて大丈夫です。

つまり、免税事業者としてこのメリットを享受し続けるか、課税事業者になって現状の取引を維持するかの二択になります。これを判断するポイントは、「取引相手はどのような人か」です。ここからは取引相手別にみていきましょう。

取引相手は一般の消費者がメインのとき

一般の消費者との取引がメインのときはインボイス制度の影響をほとんど受けません。お客様が適格請求書等を必要とするケースは少ないため、免税事業者のままでもそれほど支障がないと考えられます。

例外は、接待利用が多い飲食店、タクシーなど。会社で経費精算されるような業態の場合は、適格請求書等が求められることがあります。この場合は、顧客離れを防ぐために、適格請求書発行事業者登録をして、発行体制を整えることも検討すべきです。

取引相手は免税事業者がメインのとき

免税事業者への売上等についてもインボイス制度の影響をほとんど受けません。

しかし、取引先がこれまでは免税事業者であっても、適格請求書等を発行するために課税事業者になることも考えられます。適格請求書等の発行ができないと、その後の取引継続について支障が出る可能性もあります。

取引相手は課税事業者がメインのとき

メインのお客様や重要なお客様が課税事業者の場合は、インボイス制度の影響を受けます。課税事業者は適格請求書等がないと、原則として仕入税額控除ができず、納付税額が増加してしまいます。

課税事業者は自社の納付税額が増加しないようにするために、免税事業者に対して適格請求書発行事業者になるよう促したり、値下げを要求したり、場合によっては取引を減らされたり、取引停止などの対応をするかもしれません。そうならないためには、適格請求書発行事業者登録をするしかなくなってしまいます。

ただし、適格請求書発行事業者登録して課税事業者になると、消費税の申告納税義務が発生するだけでなく、経理上の手間も増加します。適格請求書発行事業者のメリット、デメリットを考慮し、慎重に判断する必要があります。

適格請求書発行事業者になるのか、ならないのか、なるならいつがいいのかについての判断は、次の経過措置も考慮した上で検討しましょう。

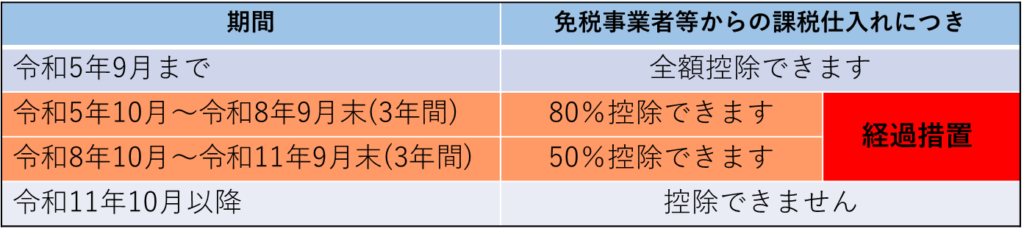

経過措置①免税事業者からの仕入れにかかるもの

当面の課税仕入れについて一定割合の仕入税額控除が認められる措置があります。最初の3年間は80%の控除ができ、買手の負担を軽減することができます。

免税事業者のままでもう少し検討したいときは、この特例を使いつつ、お客様の状況などをみながら検討することができます。

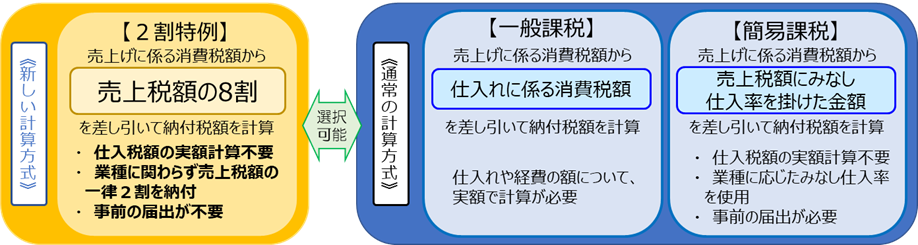

経過措置②小規模事業者にかかる税額控除

「2割特例」と呼ばれるもので、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった事業者が対象となる税額控除です。仕入税額控除の計算が不要で、売上税額の2割が納付税額となります。

令和5年10月1日から令和8年9月30日までの日の属する各課税期間が対象です。

※国税庁「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」より

まとめ

インボイス制度は実は免税事業者が一番深刻な影響を受ける制度です。

課税事業者になると、適格請求書の発行だけではなく、経理処理が煩雑になる上、消費税等の申告納付が必要になります。今まで自分で確定申告できていたとしても、消費税等の申告は経過措置もあるため、自分で計算するのはハードルが高いです。

課税事業者になる場合は、所得税の確定申告、消費税等の申告を税理士に委託し、青色申告のメリットを受け、インボイス制度の一番お得な経過措置を相談しながら進めるのも一つです。記帳から委託すれば、今まで自分でしていた煩雑な経理処理がなくなり、本業に専念できます。ASAK経理代行センターでは、記帳から申告までまとめて対応が可能です。まずはお見積もりいたしますのでお気軽にご相談ください。

適格請求書発行事業者になるのかならないのか、課税事業者になったらどのくらい納税が必要なのか、免税事業者のままだと取引が減少するのかなど、ご自身の事業を継続していくためにはどの方法が一番よいのか、しっかり検討することが大切です。

ご相談はこちら

税理士に委託したい方はこちら

ASAKの記帳代行サービスはこちら