「令和6年度税制改正の大綱」(令和5年12月22日閣議決定)において、税制改正の内容が決定されました。これにより、令和6年6月から「所得税」と「住民税」の定額減税が実施されることとなります。

給与所得者は6月以降の給与の源泉徴収から影響しますので、給与計算担当者は対象者や処理方法などについてしっかり確認しておきましょう。

ここでは給与担当者が毎月の給与計算で必要な源泉所得税の処理の流れについて解説します。

定額減税の概要

定額減税は、物価高による国民の負担を緩和し、デフレに後戻りさせないための措置の一環として、所得税と個人住民税について実施されるものです。

【減税額】

| 対象者 1人につき | 所得税 | 個人住民税 |

| 3万円 | 1万円 |

例えば、扶養家族が2人いる場合、(3万円+1万円)×3人(本人+扶養家族2人)=12万円が、所得税と個人住民税を合わせた金額となります。

定額減税の対象となる人

給与支払者のもとで定額減税の適用を受ける人の範囲は次のとおりです。

月次減税の場合

| 対象となる人 (基準日在職者) | ・令和6年6月1日現在、給与支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人(その給与の支払者に扶養控除等申告書を提出している居住者の人) |

| 対象とならない人 | ・令和6年6月1日現在、給与支払者のもとで勤務している人のうち、源泉徴収税額表の乙欄または丙欄が適用される居住者の人 ・令和6年6月2日以後に雇用された人 |

年調減税の場合

| 対象となる人 | ・令和6年6月1日以後の令和6年分の年末調整時に給与支払者に扶養控除等申告書を提出している人(対象とはならない人を除く) ・令和6年6月1日以後、年の途中で年末調整の対象となる一定の人(死亡により退職した人や海外の支店に転勤したことなどの理由で非居住者となった人など) |

| 対象とはならない人(参考) | ・年末調整の対象とならない人(主たる給与収入が2000万を超える人など) ・令和6年5月31日以前において、年の中途で年末調整の対象となる人 ・合計所得が1805万円(所得制限)を超える人 |

月次減税手続きの流れ

適用対象者の確認

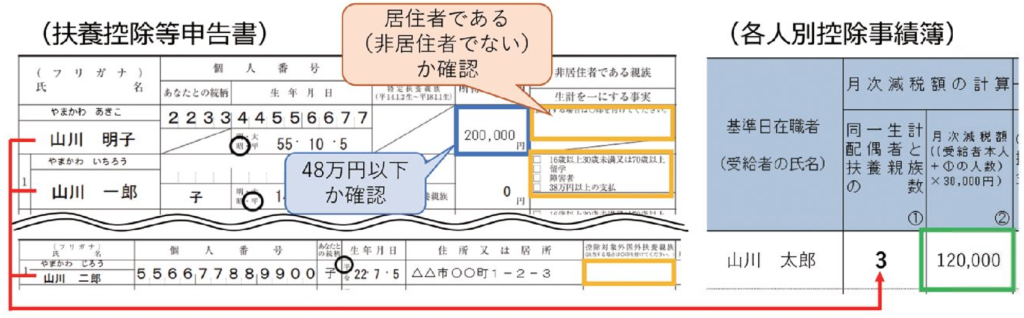

所得税の定額減税額は本人、同一生計配偶者及び扶養親族(いずれも居住者に限る)1人につき30,000円です。

最初の月次減税事務を行うときまでに提出された扶養控除等申告書により確認を行います。

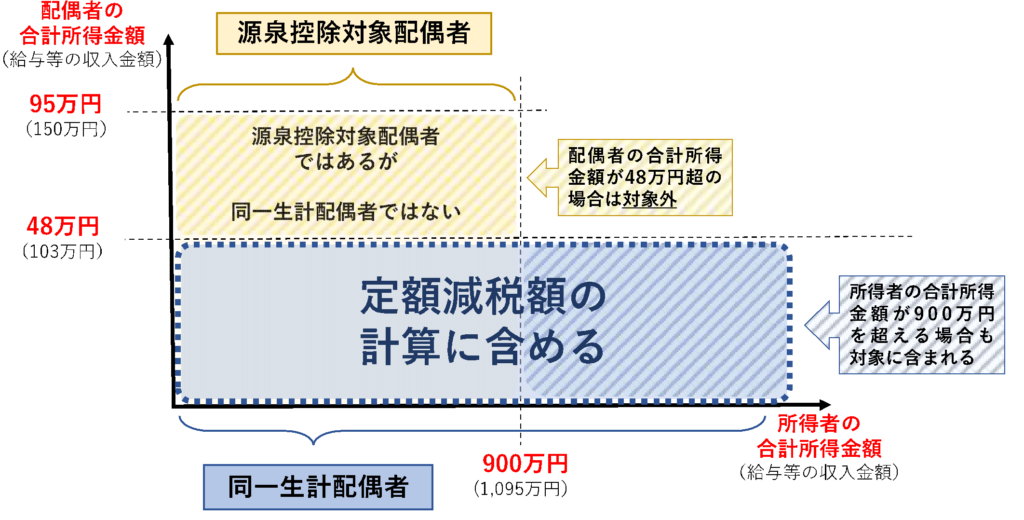

同一生計配偶者の確認

扶養控除等申告書に記載された源泉控除対象配偶者のうち、合計所得が48万円以下の人は、同一生計配偶者に該当します。

①「所得の見積額」が48万円以下であること

②居住者であること

を確認する必要があります。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

扶養親族の確認

扶養控除等申告書に記載された控除対象扶養親族だけでなく、16歳未満の扶養親族も含まれます。いずれも居住者であることを確認する必要があります。

控除対象者と他の人が、同一の人を控除対象扶養親族や16歳未満の扶養親族としてそれぞれの扶養控除等申告書に記載している場合は、両者が重複して定額減税を受けることはできません。

扶養控除等申告書に記載していない同一生計配偶者等の確認

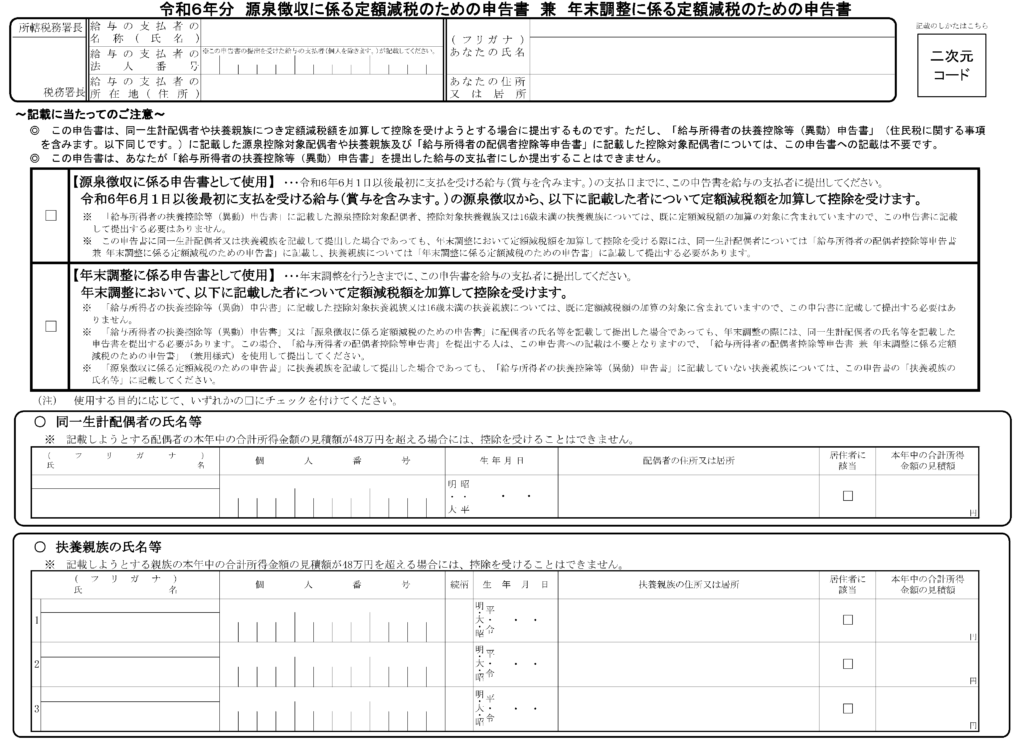

扶養控除等申告書に記載していない同一生計配偶者や扶養親族がいる場合は、最初の月次減税事務を行うときまでに、「源泉徴収に係る定額減税のための申告書」を提出してもらうことにより定額減税を受けることができます。

※国税庁ホームページ「令和6年分源泉徴収に係る定額減税のための申告書兼年末調整に係る定額減税のための申告書」より

月次減税額の計算と処理

適用対象の確認で行った人数に基づき、「本人30,000円」と「同一生計配偶者と扶養親族1人につき30,000円」との合計額を算出します。

月次減税は、最初の月次減税事務までに提出された扶養控除等申告書等により確認した、提出日現在の「同一生計配偶者と扶養親族の数」により決定します。決定後に「同一生計配偶者と扶養親族の数」が変動しても月次減税は再計算せず、年末調整または確定申告で調整することになりますので注意が必要です。

国税庁のホームページに各人別控除事績簿が掲載されていますので、こちらの様式をご参考ください(作成は義務ではありません)。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

控除前税額の計算

月次減税は、給与や賞与から控除されている所得税を少なくして、手取り金額を多くすることによって行います。

減税額の精算は、令和6年6月1日以後に支払う給与または賞与のうち、支給日が早いものから実施します。

まずは、「令和6年分源泉徴収税額表」に基づき、通常行っているように源泉所得税を計算します。ここで計算した源泉所得税額と月次減税額を比較して、次の方法により実際に控除する税額を計算します。

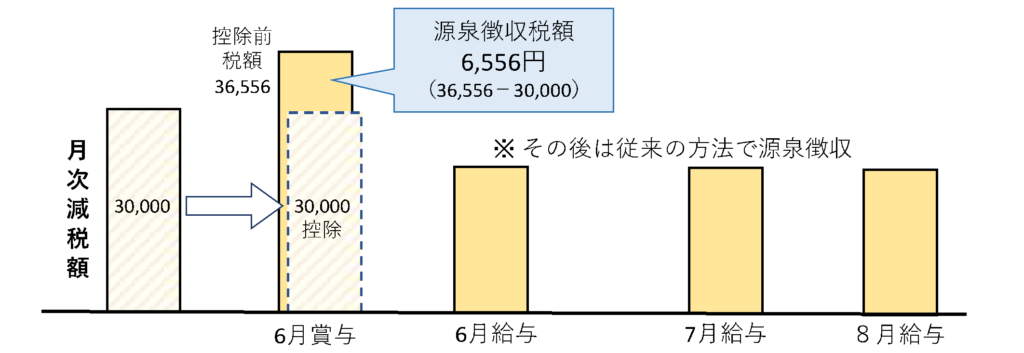

月次減税額より控除前税額のほうが多いとき

月次減税額の全額が精算できますので、控除前税額から月次減税額を引いた金額が実際に給与から控除する所得税額となります。この場合は1回で月次減税事務は終わり、それ以降は年末調整を行うまで、いつもどおりの方法で源泉所得税額を計算します。

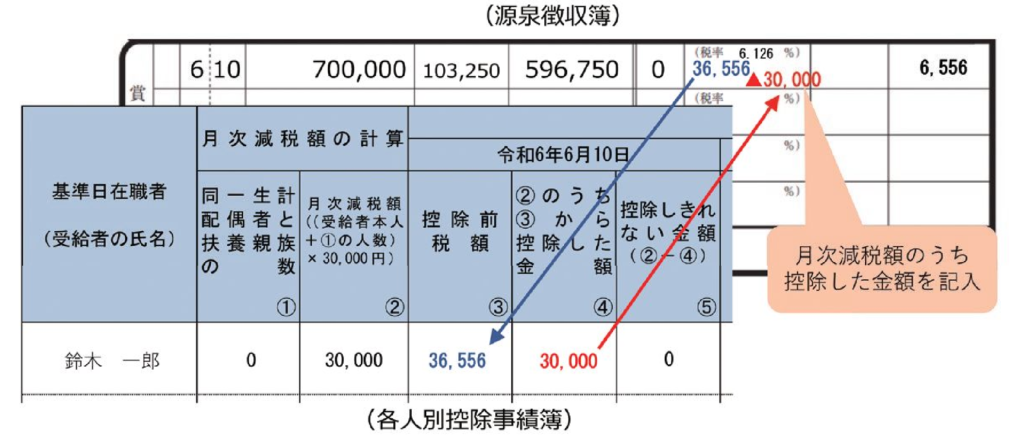

■月次減税額が30,000円、6月賞与時の控除前税額が36,556円のときの計算例■

令和6年分源泉所得簿にも月次減税を記録する必要があります。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

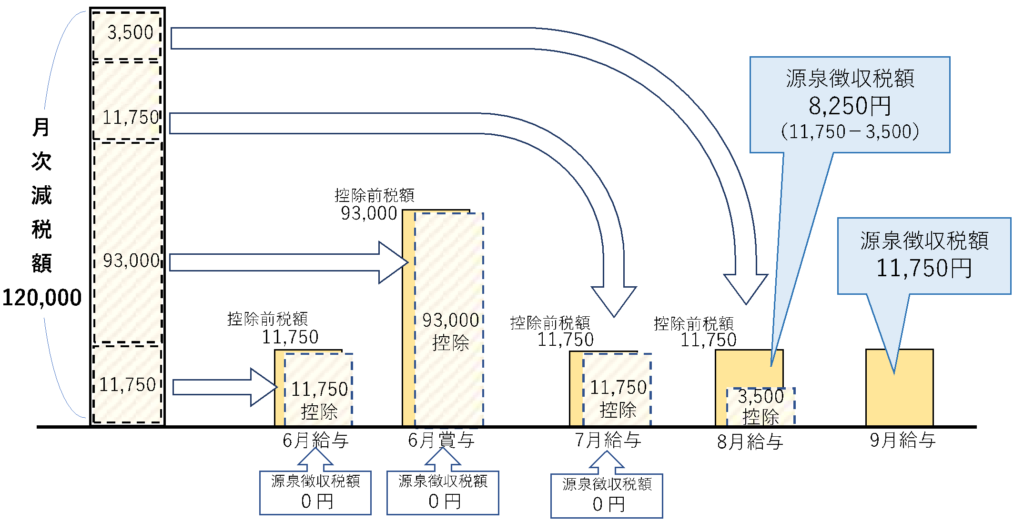

月次減税額より控除前税額が少ないとき

月次減税額が最初の給料や賞与で精算できないときは、精算できなかった金額を限度として、その金額がなくなるまで、以後に支払う令和6年分の給与や賞与で順次精算していきます。精算中の源泉所得税は0円になることになります。

精算が完了するまで、その人の未精算額を覚えていないといけないため、毎月の所得税が少ない人については、事務負担が増加します。

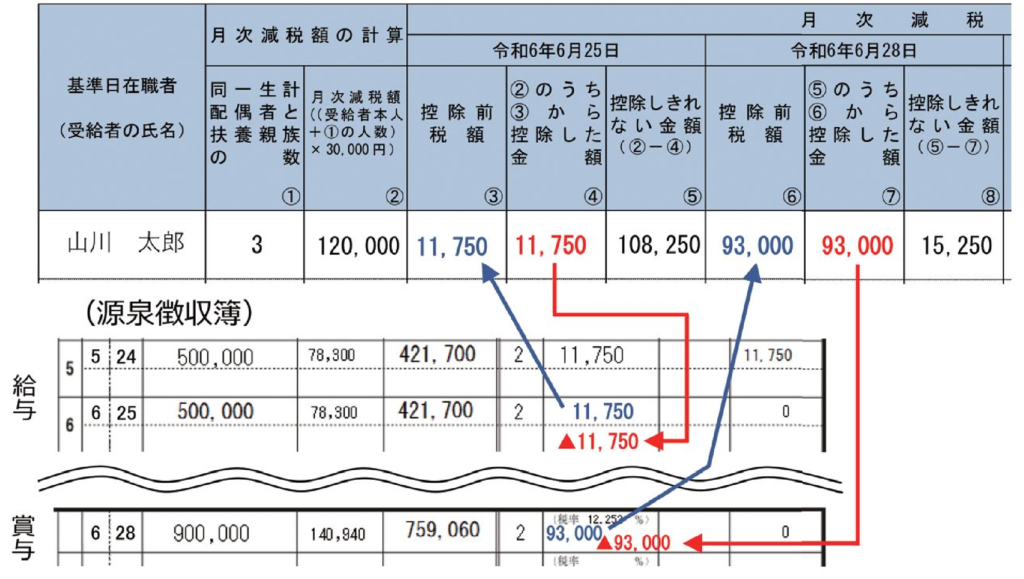

■月次減税額が120,000円、毎月の控除前税額11,750円、6月賞与時の控除前税額が93,000円のときの計算例■

源泉徴収簿にも記録が必要です。本来控除すべき所得税額と精算した月次減税額を毎月記載していきます。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

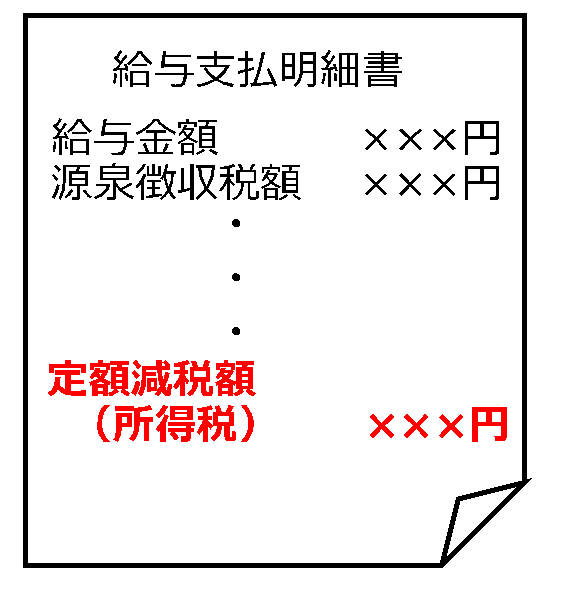

給与明細書への記載

月次減税額の精算を行った場合は、従業員に交付する給与明細書に実際に精算した金額を記載しなければなりません。「定額減税○○円」などと表示します。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

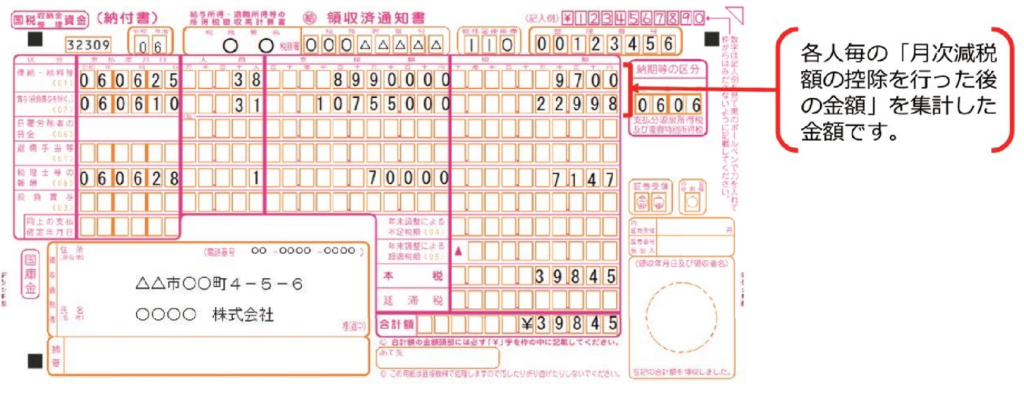

源泉所得税の納付

毎月の月次減税事務が終わったら、納付書(給与所得・退職所得等の所得税徴収高計算書)に必要事項を記入し、納付期限までに納付をします。

記載する源泉所得税額については、月次減税額を精算した後の、実際に給与から控除した金額を集計した額となります。

月次減税額によって納付すべき税額がなくなった場合でも、税額欄に「0」と記載して所轄税務署に提出する必要があります。

※国税庁ホームページ「令和6年分所得税の定額減税のしかた」より

まとめ

定額減税を精算している間は、手取りが増加します。この精算が終わると源泉所得税は元に戻るため、手取り額も元に戻り減少します。

そのため、従業員にも説明しておかないと、問い合わせがあるかもしれません。社内であからじめ周知しておくとよいでしょう。

市販の給与システムを利用している場合は、定額減税に対応するためのアップデートが行われるようですので、どこまで自動化しているのかを確認する必要があります。

いずれにしても、令和6年だけの一時的な減税措置ですし、年末調整時に確認すべき事項もありますので、スムーズに処理できるよう早めに準備をしていきましょう。