インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になる場合は、負担軽減措置が創設されています。この負担軽減措置がいわゆる「2割特例」です。

まずは、「2割特例」が受けられるのか確認してみましょう。

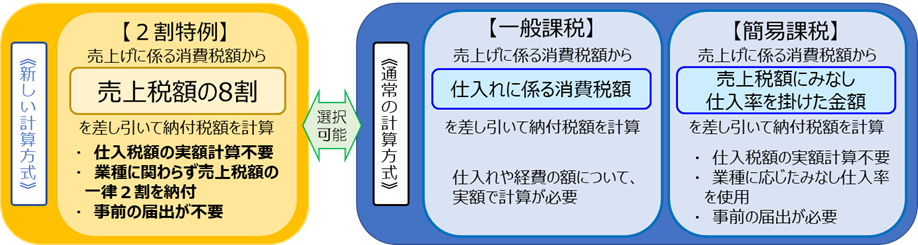

2割特例とは

2割特例とは、簡単にいうと免税事業者がインボイス事業者として登録する場合に、消費税納税額を売上に対する消費税の2割とする計算方法です。

<計算のイメージ>

※国税庁ホームページ「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」より

2割特例の対象者

インボイス制度開始後、免税事業者を継続せず、自主的にインボイス事業者として登録する事業者が該当します。つまり、免税事業者が自主的にインボイス制度を選択する場合が2割特例の対象です。

<対象者>

- 免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となる者

- 免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となる者

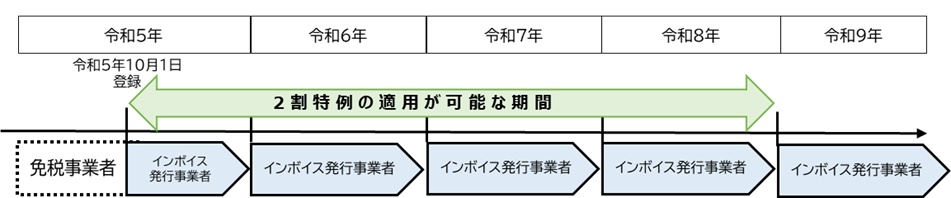

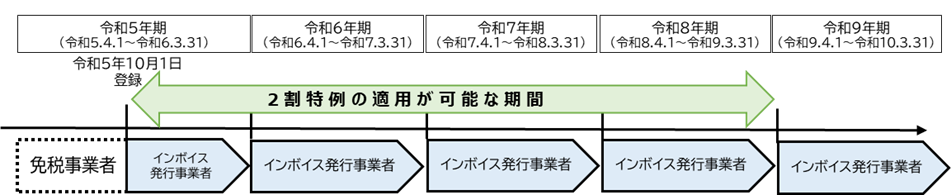

2割特例を適用できる期間

2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間です。

個人の場合→令和5年分から令和8年分までの確定申告

法人の場合→3月決算の場合は、令和6年3月期から令和9年3月期までの確定申告

2割特例が適用できないケース

1.基準期間の課税売上高が1000万円を超える場合

強制的に消費税課税事業者になります。

※基準期間・・・個人の場合は前々年、会社の場合は原則、前々事業年度です。

2.特定期間の課税売上高による納税義務の免除の特例を受ける場合

強制的に消費税課税事業者になります。

※特定期間・・・個人の場合は前年1/1~6/30、法人の場合は原則、前事業年度開始日~6/30までです。

3.課税期間の特例の適用を受ける場合

通常1年間の課税期間を届け出により3か月ごとまたは1か月ごとに短縮することができる制度です。強制的に消費税課税事業者になります。

4.相続や合併や分割があった場合の納税義務の免除の特例を受ける場合

相続があった場合は死亡した人の課税売上高、合併があった場合は合併される会社の課税売上高、分割等があった場合は分割される会社の課税売上高を考慮して納税義務を判定する制度です。強制的に消費税課税事業者になります。

5.新設法人や特定新規設立法人の納税義務の免除の特例を受ける場合

基準期間の課税売上高がない場合に、期首資本金や親会社などの課税売上高を考慮して納税義務を判定する制度です。強制的に消費税課税事業者になります。

6.消費税課税事業者選択届出書を提出して課税事業者となった後、一定期間内に原則課税で一定の固定資産を購入した場合

一定の固定資産を購入した日の属する課税期間の初日から原則として3年間は強制的に消費税課税事業者になります。

7.新設法人や特定新規設立法人の特例の適用を受けた課税期間中に、原則課税で一定の固定資産を購入した場合

一定の固定資産を購入した日の属する課税期間の初日から原則として3年間は強制的に消費税課税事業者になります。

8.インボイス制度開始前から消費税課税事業者選択届出書を提出している場合

課税事業者となる課税期間中に、消費税課税事業者選択不適用届出書を提出すれば、2割特例を適用することができます。

まとめ

ついに開始されたインボイス制度。2割特例は小規模事業者の負担軽減措置にはなっていますが、実際は2割特例を利用しない方がトクなケースもあります。

たとえば、消費税の還付を受けたいときは、2割特例を受けてしまうと還付されません。簡易課税でみなし仕入率が80%を超える業種なら2割特例の方が納付額が多くなる可能性があります。

まずは、2割特例を受けられる要件に該当しているかを確認し、その上でどの方法で計算すると一番メリットがあるのかをよく検討する必要があります。

インボイス制度は複雑ですので、一番メリットがある方法について専門家に相談することも検討するとよいでしょう。

ASAKではインボイス制度について最良の選択がとれるようサポートいたします。消費税シュミレーションや登録申請書の作成、確定申告時の消費税申告のサポートもお任せください。

まずはご遠慮なくご相談ください。

ご相談はこちら

ASAKの税務顧問サービスはこちら

ASAK浅岡会計事務所ホームページはこちら