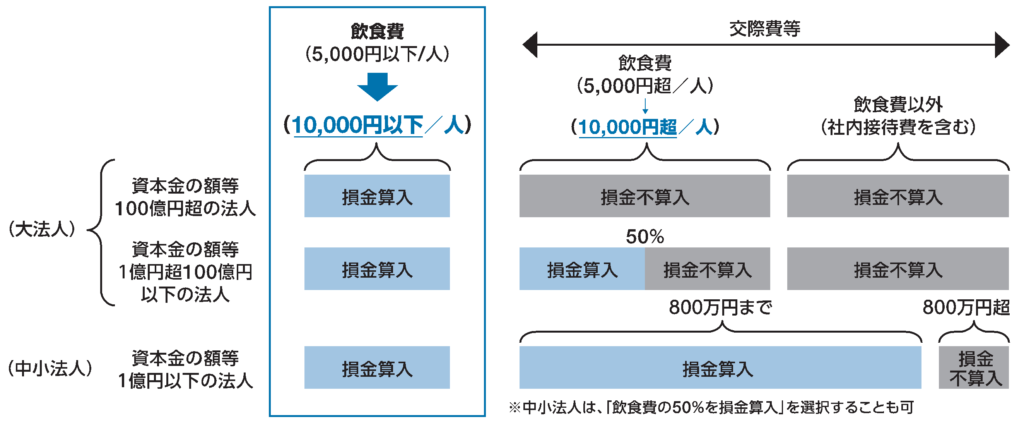

2024年度税制改正により、損金不算入となる交際費等の範囲から除外される飲食費の金額基準が、1人当たり10,000円(改正前は5,000円)以下に引き上げられました。

今回の基準の引き上げで、コロナ禍以降も伸び悩む法人の飲食需要の喚起や「安いニッポン」と呼ばれるデフレマインドの払拭が期待されています。

まずは制度や改正の内容を確認しておくことが大切です。

接待交際費の範囲

交際費等とは、得意先、仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出するものをいいます。

接待交際費として認定されない費用としては次のようなものがあります。

- 従業員の慰安のために行う運動会や旅行等の費用

- 一人当たり5,000円以下の場合の会食費用 →改正後は一人当たり10,000円以下になりました

- 役員や従業員のみが参加する社内イベントにかかる費用

- カレンダー、手帳、扇子、うちわ、手ぬぐいなどの物品を贈与するために要する費用

- 会議に関連して茶菓、弁当などの飲食物を供与するために要する費用

- 出版物または放送番組を編集するために行われる座談会、記事の収集または放送のための取材に要する費用

税制改正による交際費課税のポイント

2024年度税制改正では交際費等の損金計上の扱いが拡充されました。そのポイントは次の2つです。

飲食費の上限が1万円に

法人が支出する交際費は原則、損金に算入できないとされています。しかし、法人の規模ごとに一定額を損金の額に算入することが認められています。

| 資本金等の額 | 損金算入限度額 |

|---|---|

| 1億円以下の中小法人 | 次のいずれかを選択 ・年800万円まで ・接待飲食費×50%まで |

| 1億円超100億円以下 | 接待飲食費×50%まで |

| 100億円超 | 損金算入されない |

2024年度税制改正では、上記の交際費等から除外される飲食費の上限額が1人あたり1万円となりました。つまり1人1万円までは交際費等とならないため、上記の「損金算入限度額」とは関係がなくなるということです。

これは、2024年4月1日以降に支出する飲食費から適用されます。

飲食等の行為があったときに、飲食等の支出の事実があったものとして取り扱われるため、仮払や未払の経理をしている場合でも、実際に飲食等の行為があったときに、飲食費の支出があったものと認識することになります。交際費課税における支出する飲食費等の意義は、現実に金銭等の支出があったもの(現金主義)ではなく、取引があったもの(発生主義)によります。

例えば、従業員が2024年3月に、取引先との接待時にクレジットカードで支払った飲食費について、その引落しが同年4月となった場合、飲食等の行為があったときは、同年3月であるため、改正前の飲食費の5,000円基準で、損金算入できるか否かを判定することになるのです。

損金算入の特例が3年延長

上の表にある損金限度額の「年800万円」「接待飲食費×50%が上限」といった制度は本来、2024年3月31日までの特例でした。今回の改正により3年延長され、2027年3月31日までとなりました。

※「令和6年度税制改正(案)のポイント」より

「交際費等から除かれる飲食費」とは

飲食費を交際費等から除外し「会議費」などの勘定科目で損金計上するには、次の3つの要件をすべて満たす必要があります。

飲食費であること

飲食費について法令上は、「交際費等のうち飲食その他これに類する行為のために要する費用(社内飲食費を除く。)」と規定されています。次のような経費は社内飲食費に該当するものでなければ飲食費に該当します。

- 役員や従業員が得意先を接待したときの飲食代

- 飲食のために支払うテーブルチャージ、サービス料、会場費

- 取引先のイベントなどでの差入弁当代で、その場で食べられることが予定されているもの

- 飲食したお店で接待の後に持ち帰るお土産代

1人あたり1万円以下であること

交際費等から除くためには、支出額が1人あたり1万円以下であることが必要です。この1万円の判定は、消費税の経理処理で次のように分かれます。

| 税込経理 | 税込で1万円以下か判定する |

| 税抜経理 | 税抜で1万円以下か判定する |

税抜経理の場合は、インボイス発行事業者でない飲食店を利用した場合は注意が必要です。

インボイス発行事業者である飲食店を利用したとき

領収書に記載された税抜金額を参加人数で割って1人当たりの金額を算出し、1万円以下かどうかで判定します。

インボイス発行事業者でない飲食店を利用したとき

支払金額に消費税額はないものとされるため、領収書に消費税額が記載されていたとしても原則は消費税額を本体価格に含めて1人あたり10,000円の判定を行う必要があります。

インボイス制度には次のような経過措置が設けられていますので、金額が微妙な場合は要件に該当しているか確認する必要があります。

| 経過措置期間 | 仕入税額控除額 |

|---|---|

| 2023年10月1日から 2026年9月30日まで | 消費税額 ✕ 80% |

| 2026年10月1日から 2029年9月30日まで | 消費税額 ✕ 50% |

| 2029年10月1日以降 | なし |

例えば、2024年5月に免税事業者のお店で一人当たり11,000円の支出をすると、

10,000円+1,000円(仕入税額相当)×20%=10,200円

となり、交際費等に含めて計算することが求められます。

2029年10月以降は経過措置がなくなるため、ややこしい計算は必要なくなります。

必要事項を記載した書類を保存していること

交際費等から除く飲食費とするためには、次の事項を記載した書類を保存する必要があります(今までの5,000円基準のときと同じです)。

- 飲食のあった年月日

- 飲食に参加した得意先、仕入先その他事業に関係のある者等の氏名または名称およびその関係

- 飲食に参加した者の数

- 飲食の費用の額、飲食店等の名称およびその所在地

- その他飲食に要した費用であることを確認するために必要な事項

まとめ

社内規程などで接待交際費の基準が1人あたり5,000円となっている場合、販路拡大が見込めるようなら、規程を見直すことも検討するとよいでしょう。インボイス制度下では、金額基準の判定が煩雑になりますので、この点も考慮した見直しが必要です。

ただし、会社には接待交際費の予算もあるでしょうから、慎重な判断が求められます。

中小企業では接待交際費について年800万円までが損金計上できますから、今回の改正の影響は限定的だといえます。